PARA BORSA/ İDİL TARAKLI Piyasaların üstündeki en büyük belirsizlik deposu olan seçimlerin tamamlanması ile Borsa İstanbul’da süregelen yükseliş eğilimi devam ediyor. Önümüzdeki dönemde 8 bin seviyelerinin de görülme olasılığı ise hisse değişimi ya da yeni pozisyon açmak isteyenler için cazip fırsatlar sunuyor.

Nitekim 2023 yılı ikinci çeyreğine yönelik bilançoların Borsa İstanbul’da (BIST) açıklanmasına fazlaca kısa bir süre kala, piyasada en mühim gündem maddelerinden biri de yeni bilançolar.

Borsa İstanbul’da ikinci çeyrek bilanço periyodu, bu hafta sonu (21 Temmuz) başlıyor. Hisse senetleri Borsa İstanbul’da işlem gören şirketlerin ve bankaların 2023 yılı ikinci çeyrek dönemine ilişkin konsolide olmayanlar (banka ve firmalar) için finansal neticelerini son gönderme zamanı 9 Ağustos 2023 olarak açıklandı. Konsolide banka ve firmalar için finansal sonuçların son gönderim zamanı ise 21 Ağustos 2023 olarak belirlendi.

Bilinmiş olduğu benzer biçimde hisseleri Borsa İstanbul’da işlem gören halka açık firmalar, mali yıl içinde her üç ayda bir açıkladıkları finansallarını borsaya bildiriyor. Hisseleri Borsa Hisse Piyasası’nda işlem gören firmalar, bağımsız denetimden geçmiş senelik ve altı aylık finansal tablo ve dipnotları ile ara dönem finansal tablo ve dipnotlarını hesap periyodunun bitimini izleyen ve SPK tarafınca belirlenmiş olan süreler ve esaslar dahilinde kamuya duyurulmak suretiyle KAP’ta paylaşmak zorunda.

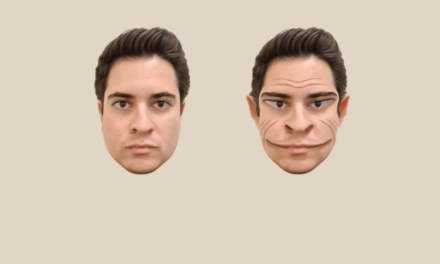

İbrahim Çetin

İbrahim Çetin

“POZİSYONLAR BİLANÇO VERİLERİNE GÖRE BELİRLENMELİ”

Uzmanlar da borsada alınacak yeni pozisyonların ve hisse değişimlerinin gelen bilanço verileri ışığında belirlenmesi gerektiğine dikkat çekiyor. Öteki bir deyişle borsa ile ilgilenen her insanın finansal okur yazarlığını artırıp bilançolarla ilgili belli başlı rasyolar hakkında informasyon sahibi olması ya da bu mevzuda ustalaşmış destek alması gerekiyor.

Analistler, yatırımcıların bilançolarda tek başına kâr ya da zarar rakamına değil, tüm rasyolara bakması icap ettiğinin bilhassa altını çiziyor. Bu aşamada ilk aşamada bakılması ihtiyaç duyulan bilanço kalemleri ise firmanın kâr, satış ve FAVÖK sayıları olarak belirtiliyor. Bilanço analizinde bazı kalemlerin sektörler bazında değişik ağırlıkları olabileceğine bilhassa dikkat çeken borsa uzmanları, bu süreçte şirket verilerine daha dikkatli bakılmasını öneriyor.

Bilhassa de yükseliş trendine yönelik beklentilerin arttığı ve bilanço dönemine girilirken borsada hisse seçmek yada pozisyon almak isteyenler için bilanço okumanın püf noktalarını bilmenin önemi daha da artıyor.

“DİP NOTLARI İLE BİRLİKTE DEĞERLENDİRİLMELİ”

Bir firmanın yayınladığı finansalların bağımsız denetimden geçmesinin, yatırımcılar açısından kontrolü yüksek, karşılaştırılabilir ve daha saydam bilgilere ulaşılması açısından mühim bulunduğunu belirten ALB Yatırım Genel Müdürü İbrahim Çetin,

bu aşamada ana para piyasalarının daha etkin emek harcaması, fon arz ve talebi arasındaki birlikteliğin daha sıhhatli kurulabilmesi açısından, finansal tabloların bağımsız bir kurum tarafınca değerlendirilmesinin daha uygun bulunduğunu düşünüyor.

İkinci çeyreğe yönelik bilançoların açıklanmasına fazlaca azca bir süre kala yatırımcıların bilançoları incelerken ilk olarak gösterilen finansallar içinde yer edinen bilanço, gelir tablosu ve nakit akım tablolarını dikkatlice incelemesi icap ettiğini söylüyor. Bu başlıklar altında yer edinen kalemlerin detaylı bir şekilde, dip notlar ile beraber değerlendirilmesi icap ettiğinin altını çizerek “Bilhassa gelir tablosu içinde yer edinen ciro, esas etkinlik kârı, net kâr benzer biçimde kalemler ile bilanço içinde yer verilen dönen/duran varlıklar ile öz kaynak gelişimi geçmiş seneler ile karşılaştırma edilerek karşılaştırılmalı. Öteki taraftan, operasyonel kârlılık tarafını ölçümlemeye çalıştığımız FAVÖK ile marjların ek olarak değerlendirilmesi icap ettiğini düşünüyoruz. Ek olarak, firmalar tarafınca piyasaya sürülen etkinlik raporları, yatırımcı sunumları ve tele-konferanslar yakından takip edilmeli” diyor.

“GIDA, PERAKENDE, OTOMOTİV”

Çetin; Borsa İstanbul’da hisse senetleri işlem gören ve araştırma kapsamında takip ettikleri şirketlerin senenin ikinci çeyreğine ilişkin finansallarının mühim bir bölümünün kuvvetli seyrinin devam edeceğini düşünüyor. Bilhassa besin, perakende, giyim, havacılık, bankacılık, tüm ortaklık ve otomotiv sektörü hisselerinde güçlü sonuçların açıklanmasını bekliyor. Öncü verilere nazaran bankacılık tarafında, BDDK’nın yayımladığı sektör verileri, öteki taraftan havacılık ve otomotiv sektörü datalarında kuvvetli trendin devam etmesinin, finansallar üstünde toparlanma eğilimini destekleyebileceğini öngörüyor.

Çetin; bu kapsamda ALB Yatırım olarak Güvence BBVA, Akbank, İş Bankası, Aselsan, Şişe Cam, Doğan Tüm ortaklık, Koç Tüm ortaklık, Sabancı Tüm ortaklık, THY, Pegasus, TAV Hava Limanları, Ford Otomotiv, Tofaş Otomobil, BİM, Migros, Anadolu Efes, Turkcell, Coca Cola İçecek ve Mavi Giyim hisselerinin ikinci çeyrek bilanço beklentilerinin kuvvetli bulunduğunu ve uygun seviyelerde portföylere dahil edilebileceğini düşündüklerini söylüyor.

BİLANÇO ANALİZİNDE KULLANILMASI GEREKEN BELLİ BAŞLI RASYOLAR

ALB Yatırım Genel Müdürü İbrahim Çetin’e nazaran bilanço analizde kullanılması ihtiyaç duyulan ve “eğer olmazsa olmaz” söylediği en mühim belli başlı rasyolar şöyleki:

Esas Etkinlik Kârı: Firmanın çalışmalarından elde etmiş olduğu kârdan, esas faaliyetlerden öteki gelir ve giderlerin de çıkarılmasıyla erişilen kârdır. Bilhassa bir firmanın çalışmalarından elde etmiş olduğu gerçek kârını gösterir. Bu kapsamda, esas etkinlik kârı incelenirken, geçmiş verilerde dikkate alınarak firmanın işkolu çerçevesinde faaliyetlerinde karlılığının ne yönde gelişimini sürdürdüğü açısından mühim bir kalemdir.

FAVÖK: “Faiz, Amortisman ve Vergi Öncesi Kâr” kelimelerinin kısaltması olarak kullanılan bir kavramdır. FAVÖK, bir firmanın ilgili dönemde operasyonel performansını gösteren mühim bir göstergedir. Önceki dönemlerde gerçekleşen FAVÖK değerleriyle karşılaştırma edilerek, operasyonel performansın gelişimi takip edilir. Açıklanan/ hesaplanan FAVÖK rakamında tek seferlik gelirlerin dahil edilip/edilmediğinin dikkatlice izlenmesi gerekmektedir.

Özkaynak Kârlılığı: Firmanın haiz ve ortakları tarafınca konulmuş olan sermayenin karlılığının ölçülmesinde kullanılan bir orandır. Şirket sahiplerinin yatırdıkları sermayenin ne kadar etkili bir halde kullanıldığını görmelerini sağlar.

Etken Kârlılığı: Bir firmanın varlıklarından elde etmiş olduğu kârın, toplam varlıklarına oranlanmasıyla bulunur. Etken Kârlılık Oranı, bir firmanın varlıklarının verimli bir halde kullanılıp kullanılmadığını gösterir. Yüksek bir Etken Kârlılık Oranı, bir firmanın varlıklarından elde etmiş olduğu kârın yüksek bulunduğunu ve varlıklarının etkili bir halde kullanıldığını ifade eder.

Cari Oran: Bilinirliği yüksek ve kullanım alanı en yaygın olan orandır. Özetlemek gerekirse dönen varlıkların, kısa vadeli borçlara bölünmesiyle elde edilir. Firmanın varlıklarının kısa vadeli borçlarını karşılayıp, karşılayamadığını ölçer. Bu oranın 1’in altında olması, firmanın borç ödeme problemi olabileceğini işaret etmiş olduğu şeklinde yorumlanır.

Fiyat Kazanç Oranı (F/K): Bilinirliği yüksek ve kullanım alanı sık olan F/K oranı, şirket hisse senedi fiyatının hisse senedi başına kazanca bölünmesiyle bulunur. Değişik bir anlatımla; bir hissenin cari pazar değerinin, son olarak yıla ilişkin hisse başına kâr değerine bölünmesi ile hesaplanır. Bir değerlik kâr elde etmek için kaç birim ödendiğini işaret eder.

AÇIKLANACAK FİNANSAL VERİLER İNCELENEREK;

*Şirketlerin yabancı para açık pozisyonu takip edilmeli.

*Toplam satışı ile ihracat ve iç pazar dağılımı incelenerek; firmanın içeride ve yurtdışındaki gelişme potansiyeli belirlenmeli.

*Kârın deposu ile ciro artışı incelenerek; firmanın devamlılığı ve faaliyetlerinin sürekliliği takip edilmeli.

*Firmanın esas çalışmalarından kâr elde edip etmediği irdelenerek geçmişle karşılaştırılmalı.

*Öz varlık kârlılığını artıran, net kâr yada FAVÖK marjında istikrarı sakınan firmalar belirlenmeli.

*Bilanço ve gelir tablosunda, satış geliri, esas etkinlik kârı, net kârın birlikte yükselmesi, net borç pozisyonun yüksek olmaması, öz kaynağın ödenmiş ana paradan yüksek olmasının da mühim kriterler olduğu göz önünde bulundurulmalı.